公司新闻

LED大屏2024半年走势分析:内需内卷、外需向上、创新为王

时间:2024-12-23 12:00:49 来源: 必威88官方网站

随着8月底,国内各大LED屏企半年报出炉,业内得以一窥行业这半年来发展的基本格局:即内需市场受到价格战影响,增产不增收;国际市场占比提升速度决定营业额走势;行业整体价格下降和新技术、新产能研发投入增加,压制企业净利润和现金流水平。

对于国内LED屏市场,2024年可能增产不增收的局面,早在2023年末就有基本行业共识。2024年第一季度的数据也印证了这一点。例如,洛图科技多个方面数据显示2024年第一季度,中国大陆小间距LED显示屏销售额接近30亿元,同比增长3.3%;出货面积为22.9万平方米,同比上涨11.6%。

小间距LED屏作为高端产品,依然表现出销量面积两位数增长,但是销售额增幅有限,均价下跌同比近一成的局面——而作为同比的参照段,2023年第一季度,小间距LED屏均价已经处于“当时的历史低位”。此外,业内预计受到宏观经济格局影响,传统间距LED屏、室外屏市场将持续低迷,且也面临一定价格下降压力。

除了国内市场行情报价内卷严重影响企业营收之外,对于头部LED屏企,其还面临着“小间距LED”供给侧产能和技术扩散的问题。包括彩电系、ICT系,和二三线等高端间距级别产品上的“能力和产品线普及”,分散了头部品牌此前比较集中的市场占有率。同时,这部分新增竞争者中不乏“价格战”能手。

在以上因素影响下,LED屏行业企业“国内市场”的低迷可想而知。例如,利亚德半年报显示,上半年其营业总收入36.31亿元,同比下降9.62%,归母净利润1.28亿元,同比下降62.11%。其中,海外市场境外营收12.91亿元,同比增长12.76%——海外市场营收增长背景下,总营收依然近一成下滑,可见其国内市场遭遇的压力。

在对头部LED企业总营收的分析中,海外市场占比慢慢的变成了一个“最重砝码”。因为海外市场是目前行业真正的快速增量点。其增速足以抵消价格下降带来的营业额变化压力。

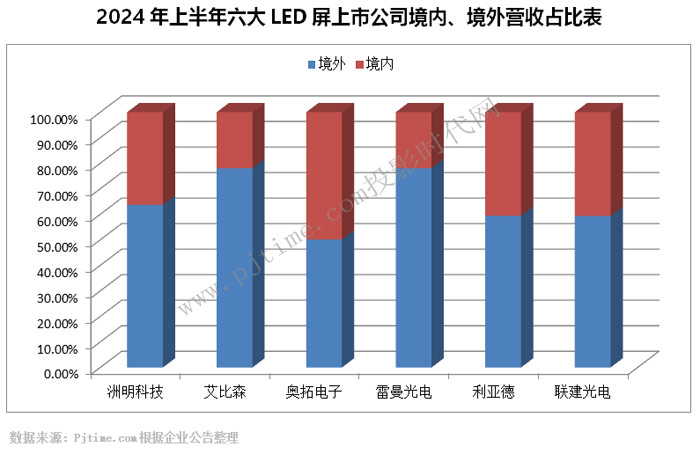

例如,利亚德上半年总收入36.31亿元,同比下降9.62%。这与其海外市场占比只有四成紧密关联。形成对比的是,同样行业龙头的洲明科技2024年半年度实现营业收入为34.06亿元,同比增长3.26%——这一增长即是得益于海外市场收入21.71 亿元,同比增长 19.34%:海外市场营收占比达63.74%的市场结构性优势。

海外占比高,营收整体数据就好看!这方面雷曼光电以海外市场营收占比高达78%,并在上半年实现海外营业收入约5.1亿元,较2023年同期增长约34.8%的成绩,拉动上半年总营收同比增长24.82%。同样,艾比森也以海外市场营收占比高达78%,并在上半年实现海外营业收入约14亿元,较2023年同期增长约24%的成绩,拉动上半年总营收同比增长12.96%。

“按照上半年LED大屏市场,国内基本降价一成多、但是增量需求不足一成;国际市场降价更少、增幅超过一成看;如果品牌国际市场占比达50%,上半年即有望保持总营收额同比持平或者增长!”业内人士指出,随着我们国家LED屏头部企业,快速的国际化过程进入深水区,国际市场营收走势慢慢的变成了决定企业“业绩基本面”和“发展的潜在能力”的关键因素。

包括彩电系、ICT系和行业一二线品牌,都在加大国际市场开拓力度。我国LED显示形成“大头市场在外”的整体格局,已经“近在眼前”。尤其是在新兴应用领域更是如此。例如,在XR虚拟制作市场,我国企业洲明、奥拓电子等合计全球市场占有率超过9成;在LED电影屏市场,上半年我国企业取得的订单也达到全球需求的多一半。

“2024年上半年,LED行业企业不仅因为价格内卷赚钱能力变弱;同时也因为行业技术迭代,花钱需求在增加。”这导致行业企业利润和现金流情况“并不好看”。

其中,与micro LED技术结合的COB技术、MIP技术等新研发技术投入的增加和产能建设增长是重要的因素。例如,洲明、利亚德等头部企业,都有远超翻番的mip产能增产计划。2023年取得全球LED屏销量面积和销售额第一的洲明科技计划,Mini/Micro LED产能由年初的3000KK/月扩建到2024年底的10000KK/月(COB产能4000KK/月,MIP产能6000KK/月。

新技术扩产的同时,研发投资势必也会增加。目前行业市场0404MIP的大规模新技术产品供给已形成潮流;0202mip也蓄势待发。这将改变P0.3-P1.8产品全系列的供给格局,需要厂商投入巨大的新品开发资源。

另外,包括玻璃基板、虚拟像素、更高集成度的IC和CELL的应用、巨量技术和检测修复等研发、AM驱动、TFT基板、柔性基板、高透度高解析力透明显示、裸眼3D显示等都有众多新技术路线发展,需要行业企业“紧密跟随”。

在需求端看,包括LED一体机、LED触控一体机、micro LED彩电和micro LED车载显示、IT显示等都是潜力股市场。对于LED大屏企业,尤其是头部品牌选择哪些新兴领域布局,或许还可以“等等看看”,但是基础研发技术却不能停。

从应用角度看,LED光显与AI、XR、虚拟人等前沿技术结合日益广泛,行业企业不仅需要显示硬件上的功夫,也需要软件、内容、交互、生态上实现数字化拓展,这也将提升场景解决方案研发和营销成本。例如,电影屏就要有DCI认证成本和与院线企业合作的沉默成本;车载市场也需要车规认证和主机厂适配的额外成本。

“成熟产品价格战严峻、新兴产能有待产能建设和产品线布局、新技术新市场空间潜力巨大!”业内有经验的人指出,这三点决定了目前的LED直显产业处于“投入期”。持续的资产金额的投入,是奠定未来市场地位的基础:有投资未必能赢,现在不投入明天一定输。这样的格局下,行业头部企业势必会有更多的研发和产能投入挤占利润和现金流。

“价格内卷烈度高、研发和产能投入高、海外占比持续走高,加上行业普遍的应收账款比例高……这是LED屏行业的基本面貌!”

对比,业内的人表示,解决这样一些问题的根本在于实现“更大的规模效益、更多的新场景新产品新应用落地、更长的产业链和技术链布局”!即通过更多的“增量做多”,来解决发展与成长问题。这在某种程度上预示着LED屏企需要在“技术高度、市场广度、业务深度”上实现持续的前沿引领。

综上所述,2024年上半年企业财报充足表现出LED屏行业依然在关键发展期,市场充满变数的特点。这一阶段还不能说谁是市场赢家。通过持续的投入和创新,能够锚定未来增量的企业才能真正笑到最后。现阶段,创造新兴事物的能力、新兴应用场景能力、海外市场能力将是比利润更能体现企业价值的指标。

观大道自然行健,察小微宇众齐思。剥茧寻跟取真经,谈笑弘时納建言。视观察中国互联网唯系统关注高端视听影像产业发展根本规律的新闻栏目。